中小企業経営者向けの最強の退職金積立

よけいなお世話やさんの森拓哉です。

今日は中小企業経営者、個人事業主の最強退職金積立、小規模企業共済のご紹介です。

1、小規模企業共済とは?

2、小規模企業共済の税金がお得な仕組み

①掛金支払い時のオトク

②‐1 共済金受取時のオトク ~オトクの正体 退職所得~

②-2 共済金受取時のオトク ~オトクの計算~

1、小規模企業共済とは

小規模企業共済という制度があります。中小企業の経営者、小規模事業者が加入できる退職金積立制度のことです。

この低金利下の中、お金が殖えるというメリットが第一に挙げられます。

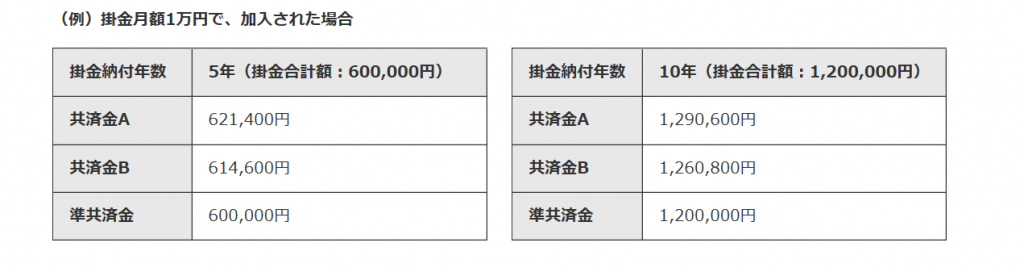

(中小機構のHPより)

受取事由にもよりますが、元本が保全されていますね。

これだけでも低金利下の今現在大きなオトクなのですが、さらに大きオトクがな「掛金の支払時」と「共済金の受取時」

それぞれのタイミングで、受けられる税金面でのオトクです。

2、小規模企業共済の税金がお得な仕組み

税金面でのオトクについて解説していきます。

①掛金支払い時のオトク

掛金は所得から控除できますので、課税対象の所得を圧縮することができます。

掛金納付前の所得を500万円とした場合、500万円そのものが課税対象です。

仮に税率を20%とした場合、納付税額は100万円です。大きな金額ですね。

これに対して、小規模企業共済に年間84万円掛ける場合、

500万円からこの84万円を控除することができます。

500万円ー84万円=416万円

同じ仮定の税率20%を掛けると、

83万2,000円となります。先ほどの100万円と比べると、16万8,000円も税額が変わってきますね。

掛金支払い時に大きなオトクがありますね。

②‐1 共済金受取時のオトク ~オトクの正体 退職所得~

共済金受取時の税金のオトクを見ていきましょう。

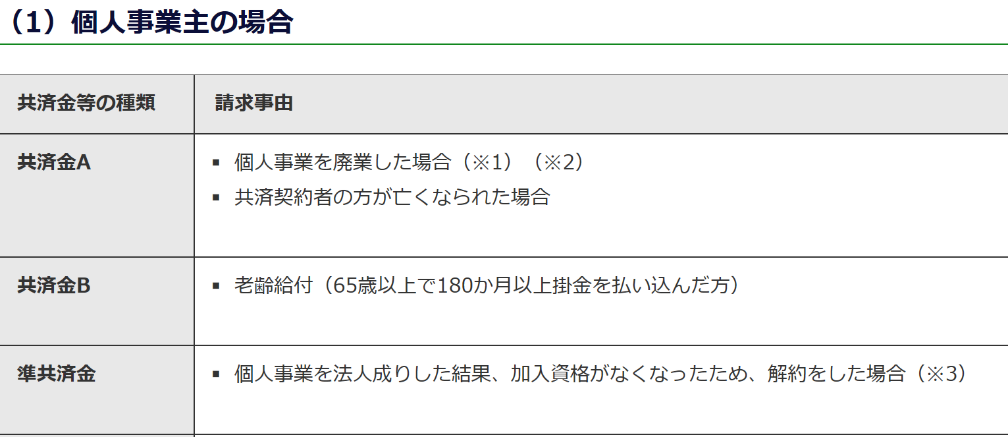

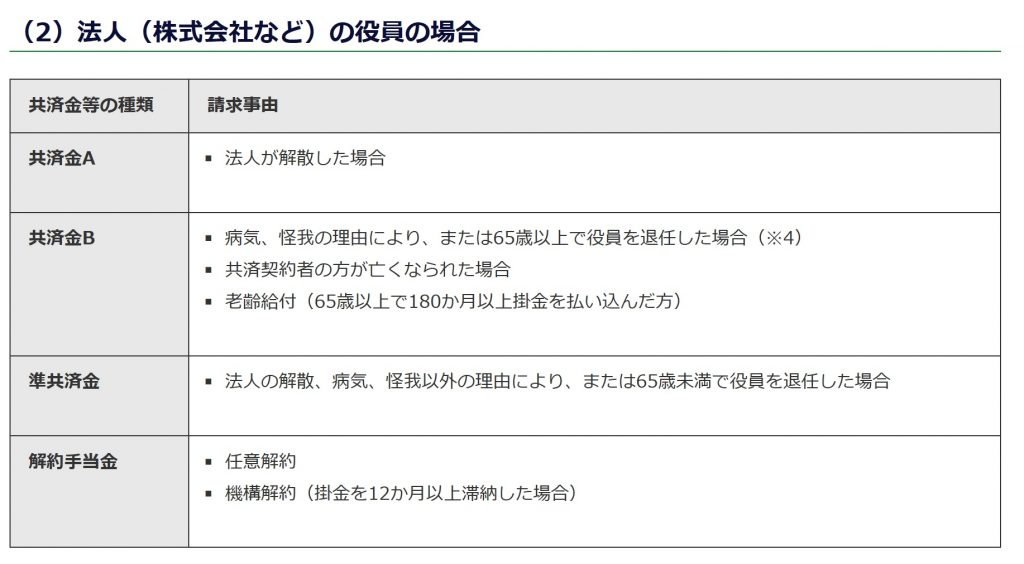

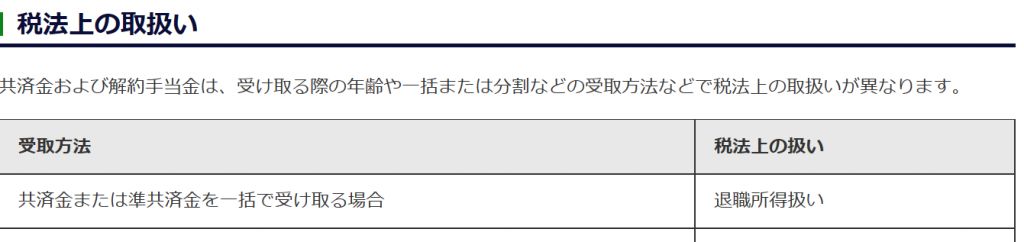

(中小機構のHPより)

共済金の受け取りには、合計4種類あるのですが、この中でも、個人事業主、法人の役員ともに

共済金Bの「老齢給付(65歳以上で180か月以上掛金を払い込んだ方)」に注目です!

老齢給付の共済金Bは、65歳以上で180か月以上掛金を払い込んでいれば受け取ることができます。

180か月と言うのは15年間のことです。「長い!」と言いたくなりますか?

私は全くそう思いません。

国民年金は平成29年8月までは、25年間支払わないと受給権が発生しませんでした。(今は10年間)。

そう考えると、15年間というのは決して長い期間でもありません。

15年間支払ったのちは、「実際に退職をしていなくても」受け取れます。

もう一度書きます。「実際に退職をしていなくても」「共済金B」を受け取れるのです。

退職をしていなくとも準共済金Bを受け取れるにも関わらず、受取の税法上の取り扱いは

なんと!!「退職所得扱い」になります。この退職所得扱いになる点が、受取時に税金面で

お得になる仕組みです。

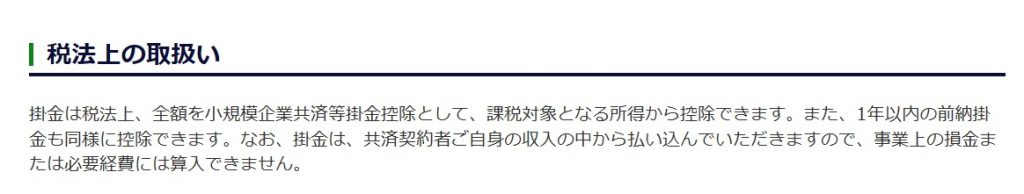

(中小機構HPより)

一般的に、退職所得というものは、退職金のことを指します。

退職した後の老後生活を安心して過ごすためのものですから、

重税を課すことで老後の不安が増すようでは本末転倒です。そこで実質的に税額が抑えられるよう

優遇されています。

②―2 共済金受取時のオトク ~オトクの計算~

どのように優遇されているかは「所定の控除額」「2分の1課税」「分離課税」と3つのキーワードが挙げられます。

多少ラフになりますが、この3つがどのような優遇になるのか検証してみましょう。

年間の課税所得のうち36万円を20年間、将来の貯蓄に回すと仮定して

銀行預金VS小規模企業共済での比較をしてみましょう。銀行預金の金利を0.1%と仮定します。

(2019年1月現在そんな金利はありませんが、、、)

①銀行預金に貯金する場合(所得税率は25%として)

36万円×(100%-25%)×20年=540万円

※銀行預金をする場合は、所得税課税後に残ったお金で積み立てることになります。

この間の利息合計=51,609円 積立額+利息=5,451,609円

利息には20%源泉分離課税がかかりますので、税引き後の受取額は5,441,287円となります。

②小規模企業共済で積み立てる場合

課税所得のうち年間積立36万円というのは、月々の積立で3万円積み立てるのと、同額になります。

中小機構に確認しました。小規模企業共済は掛金の額がまるまる所得控除を受けられますから、

課税による所得の目減りはありません。36万円そのものを20年間掛けられるのです。

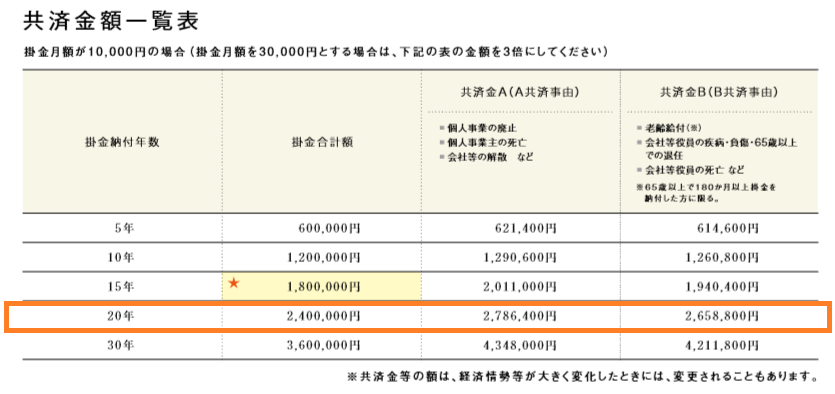

下表を参照して、1万円の3倍で月々3万円=年間36万円積立てた場合、

共済金Bとしての受け取り額は、7,976,400円となります。

(中小機構HPより)

受け取る7,976,400円には課税されますが、くどいのですが共済金Bは「退職所得扱い」になるのです。

ここから先述の3つのキーワード「所定の控除額」「2分の1課税」「分離課税」が威力を発揮します。

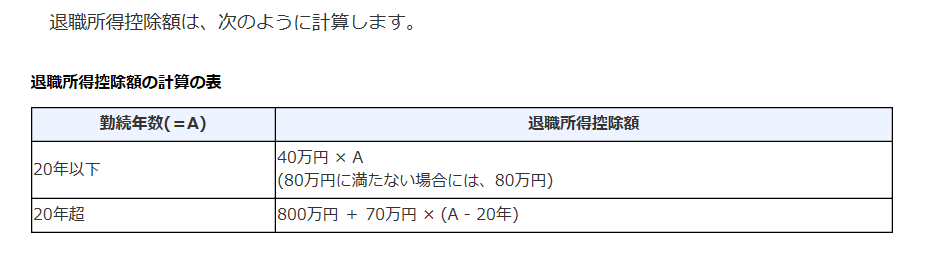

- 退職所得控除

退職所得控除は、次の算式で求められます。

(中小機構HPより)

つまり20年間の場合は800万円です。

※共済金Bを受け取るには15年間の加入が必要と先述しましたが、長ければ長いほど、

退職所得控除額が大きくなります。つまりオトクも大きくなるのです。

ということは、7,976,400円―8,000,000円=、、、ゼロ以下ですから、

税金ゼロで797万円もの所得を受け取れるわけです。

所得税を引かれたのちに銀行預金をする場合と比べて252万円もの差となりました。

年間の積立額を増やして倍の1,600万円を受け取った場合はどうでしょうか?

16,000,000円―8,000,000円=8,000,000円

控除額を引いた8,000,000円に2分の1をかけた金額が課税対象となります。

(キーワード2つ目)

課税対象を半分にできるとは、これもまた魅力ですね。

8,000,000円×2分の1=4,000,000円

最後のキーワードは分離課税ですから、400万円を他の所得(給与所得など)とは合算せずに税率を掛けて控除額を差し引きます。

4,000,000円×20%-427,500円=372,500円

1,600万円うけとるのに税金は372,500円、実施的な税率を計算するとたったの2.3%です。

※この他に復興特別所得税と市民税は納付の必要があります。

こんなオトクな制度を、仕事を仮に現役継続していたとしても、65歳になれば使うことができるのです。

65歳を迎えたら、税法上の取扱いは、まだまだくどいのですが「実際に退職をしていなくても」、退職所得扱いになるのです!

計算してみたように、退職所得は実質的な税優遇がありますから、

これは使わない手はないですよね。え?積み立てるお金がそんなにない?

そんな声も聞こえてきそうですが、ご安心下さい。小規模企業共済は月々たったの1,000円から始められる制度です。

月たった1,000円を払うことで、退職所得扱いにしてくれる所得を産み出せる、その権利を産み出せるなんて、おいしすぎます!

しかも掛金は全て所得控除の対象です。大変大変お得な制度と私は思います。もちろん、私もやっています。