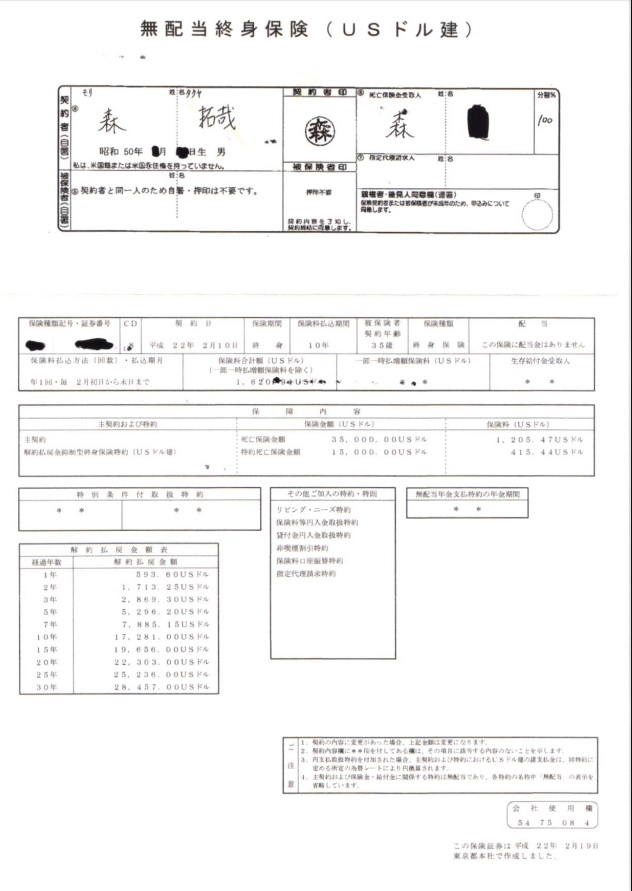

公開!その3 米ドル建て終身保険 ファイナンシャルプランナーが実際に加入している生命保険

その3もまたまた終身保険になりますが、通貨が異なり「¥(円)」ではなく「$(米ドル)」になります。時系列で言うと途中ガン保険や医療保険も加入していますが、話が飛び飛びになって分かりづらくなってもいけませんから、まずは「終身保険」を集中して解説しています。

ドル建ての終身保険の解説をする前に、このドル建ての終身保険に加入した時代背景を多少解説させて頂きます。

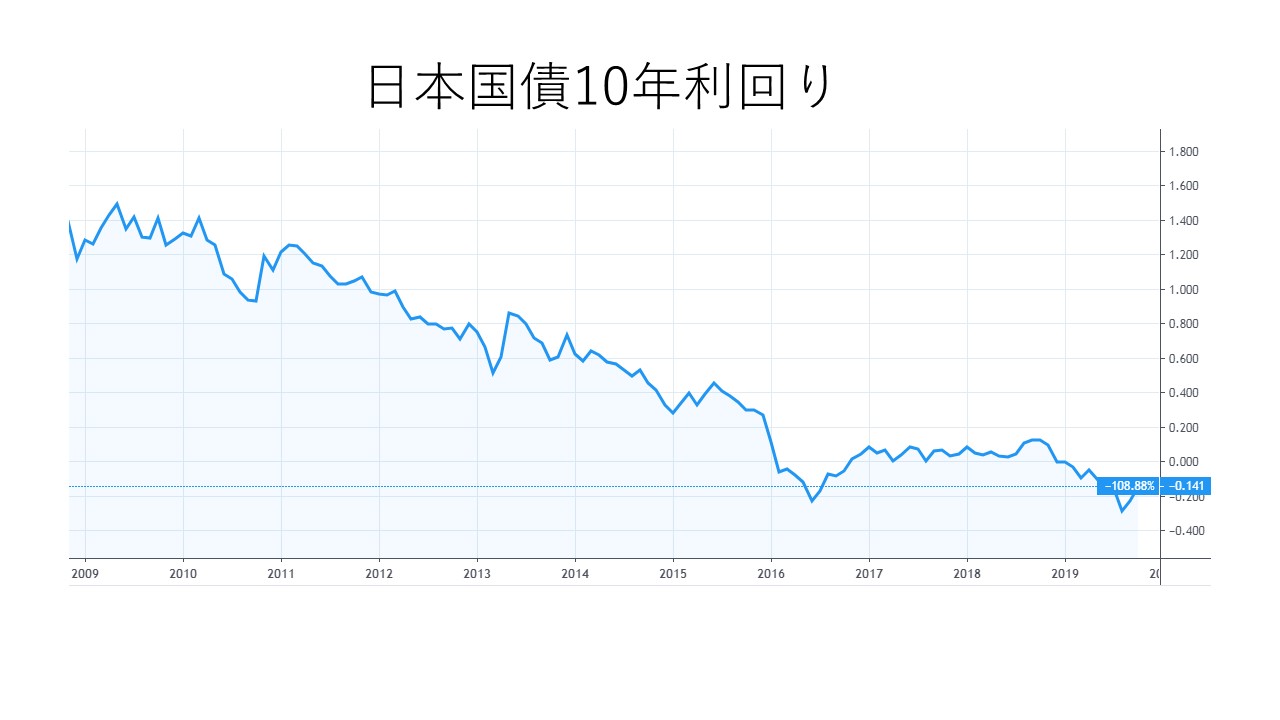

平成22年頃というと、日銀がゼロ金利政策を導入して以降10年、低下し続ける日本国債の金利は生命保険の標準利率にも色濃く影響を与えた時期でもあります。日本円建ての終身保険の商品作りが従来の発想だけでは限界が来ており、一定期間、解約返戻金を低く抑えるタイプの終身保険を導入して、資金の流動性を犠牲にする変わりに、保険金額の確保、解約お戻し金の戻り率を確保する商品が出回りました。低解約返戻金型の終身保険と呼ばれており、学資保険の代わりとしても人気を集めていました。

今から見るとそれでも平成22年は金利がまだ高いと言えるのですが、それでも10年物国債で1%程の低推移です。既に円建債券の魅力が失われつつありましたが、これからさらに金利の低下が進み、金融機関経営のかじ取りが益々難しくなっていきます。

流動性の犠牲という点を割り切れば、低金利時代に保障と貯蓄を兼ねることができたため、人気を集めた商品でもありましたが、同時に選択肢として、金利が取れる通貨建ての終身保険も徐々に注目を集め始めていました。平成22年8月に長男が産まれたのですが、産まれる前から責任の一端は感じていましたので、もう少し保障を充実させるべく、円建ての低解約終身保険とドル建て終身保険といづれを選ぶか考えました。円建ての保険は既に持ってもいましたので、資産分散の意図もあってドル建ての終身保険を選んでいます。因みに私が加入したこちらのドル建て終身保険は予定利率が3.5%あります。掛捨てとの配分をどうするか考えもしたのですが、掛け捨てはできるだけ小さく、資産を積み増せるもの終身を選択しています。どうしても掛金は高くなりがちですので、支払いの継続が可能かは慎重に考える必要があります。。

年間の保険料は1,620.91ドル(1ドル=100円で162,091円)でこれを10年間、合計16,209ドル(1ドル=100円で162万円)支払うことで、50,000ドル(1ドル=100円で500万円)の保障が一生涯確定します。現在令和元年ですので、払込みもあと1年で終了します。その後は基本放ったらかしにしておくと、毎年500ドル(1ドル=100円で5万円)ほど解約返戻金が積み増しされていく仕組みです。経過年数20年(私が55歳)の時の返戻金は22,303ドルで払い込んだ保険料に対する返戻率は137.5%、経過年数30年(私が65歳)の返戻金は28,457ドルで返戻率は175.5%となります。子ども3人を育てていくうえでは心強い財源と保障ですね。

ご注意頂きたいのは、あくまで中身はドルということになります。為替レートが変動しますから、支払う保険料の円換算額も、いざ受け取るときの1円換算額もその時々の為替レートによって変動します。私が加入した平成22年2月頃というと今より随分円高の92円、その後1ドル=80円~120円の幅を推移しています。年間1,620ドルという米ドル保険料も、13万円~19万円ほどで推移してきました。また、受取時の為替レートは保証されていませんから、例えば万が一の死亡保障5万ドルを家内が受け取る際の為替レートが1ドル=70円の場合350万円ということになってきます。

また、ドルを買う際には1ドル当たり10銭~1円程度の手数料も必要です。

この為替リスクや手数料について、説明が不十分で顧客と金融機関の間でトラブルになっているケースもあります。仕組みが悪いわけでは決してないと思いますので、内容についてご理解を頂き、判断していくことが大切ですね。

高齢者のクライアントの方と、話しているとよく金融機関から、「外貨建ての○○に入ったのだけれどよく分からなくて不安」と解説を求められことがあります。

仕組みや内容について解説をさせて頂くだけで理解が深まり安心頂けるケースも多くあります。余計なものに入ったと慌てて解約すると却って損をすることもありえますから、

まずは現状を確認することが何より大切かと思います。